«То гасишь кредит, то снова оттуда снимаешь деньги»

Все больше россиян берут кредиты — и все меньше тех, кто может их отдать. Чем это опасно?

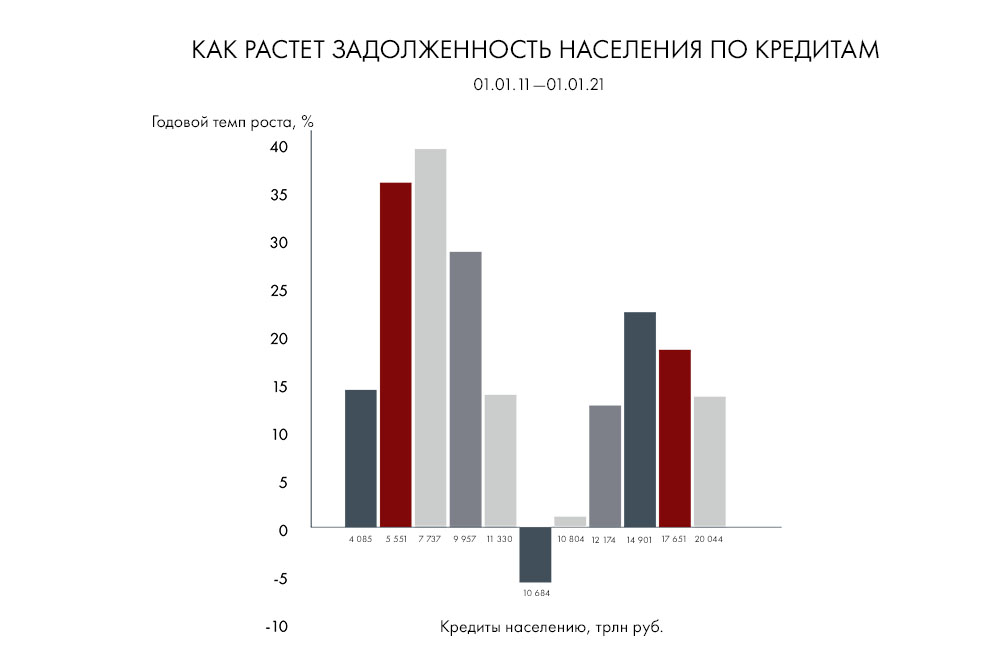

С начала года долги россиян перед банками выросли на 16%. В абсолютных цифрах это больше, чем за весь прошлый год, — 3,6 триллиона рублей против 2,4 триллиона. Разгон кредитования беспокоит Центробанк: доходы граждан не поспевают за ростом кредитов, а это создает риски. Подробнее об этом — в материале «Таких дел» и VPost.

Аренда, стиральная машинка и еда

Из чего складываются эти почти 23 триллиона рублей, что россияне одолжили у банков? Два главных направления — ипотека и необеспеченные потребительские кредиты, на них приходится львиная доля розничного портфеля банков. Заметно уступают им автокредиты. Остальное — капля в море.

Для банковской системы кредитный бум пока не представляет опасности. Одним из показателей, с помощью которых аналитики оценивают риски банка, является «стоимость риска». Это отношение резервов, которые банк создает под возможные кредитные потери (так банк страхуется на случай плохого обслуживания кредитов заемщиками), к величине его кредитного портфеля. Критичный уровень стоимости риска в рознице для банковской системы (при условии неухудшения кредитного качества прочих активов) — 40—50%, то есть фактически половина долга населения должна быть обесценена одномоментно, говорит старший аналитик группы рейтингов финансовых институтов агентства НКР Егор Лопатин. До этого очень далеко: по данным ЦБ, в II квартале стоимость риска по рознице составляла 1,4%. А, например, в II квартале 2020 года она была равна 4,4%, это было ее максимальное значение за последние три года. ЦБ, правда, объяснял снижение стоимости риска в том числе быстрым ростом кредитов: новые займы не успевают «портиться». Но и в случае их вызревания ЦБ ждет рост стоимости риска только до уровня 2%.

Опасность перегрева в потребительском кредитовании также реальна, <…> доходы людей восстанавливаются не так быстро, и, если не принимать мер, мы можем получить и социальные риски, и риски финансовой стабильности.

Другое дело — люди, которые не справляются с обслуживанием этих кредитов. Должников миллионы, просроченная задолженность достигла триллиона рублей и продолжит расти вместе с ростом кредитования.

Долговая нагрузка граждан продолжает расти, и <…> здесь возможны риски не только для банков, но прежде всего для самих граждан.

К пандемии реальные располагаемые доходы населения не росли уже 10 лет, а в прошлом году сократились на 2,8%. Люди стали чаще занимать на текущее потребление — попросту говоря, «на жизнь»: кредиты на отпуск, на то, чтобы собрать детей в школу и так далее.

Зарина, живущая в Хабаровске в съемной квартире с четырьмя детьми, планировала в этом году взять ипотеку на жилье. Но вместо этого взяла кредит на стиральную машину-автомат: «Без машинки вообще никуда». Также у нее есть кредитная карта, которая, по ее словам, «очень выручает, когда не хватает денег на продукты или бытовые мелочи».

Другая жительница Хабаровска, Дарья, взяла кредит 23 тысячи рублей, чтобы оплатить съемную квартиру и купить ребенку еды. «Я не работаю, сижу с ребенком. Один раз заплатила за кредит, а больше не платила. К кредиту сейчас капают проценты. Если бы не они, то я бы потихоньку выплатила долг — по 50, по 100, по 200 рублей. С процентами невозможно выплатить», — рассказала она.

В начале пандемии банки стали осторожнее выдавать необеспеченные кредиты, а люди — брать их, к тому же в локдаун было не до покупок. Но когда стало ясно, что все не так страшно, рост возобновился. В этом году — на 11%. К 1 сентября портфель таких ссуд превысил 11 триллионов рублей.

Автокредиты в 2020 году выросли на 7,9%, а за восемь месяцев 2021 года — на 15,4%. Среди тех, кто одолжил у банка на автомобиль, оказалась жительница Москвы Елена Кривоногова. В ноябре 2020 года она ушла с работы оператором колл-центра в «добровольно-принудительном порядке», поскольку у ее организации появились финансовые проблемы, и так и не смогла найти работу. При этом она была вынуждена оплачивать кредит на машину 700 тысяч рублей, который ее вынудил взять партнер.

«Мы познакомились, начали жить вместе, молодой человек тогда не работал, а я работала в банке на довольно маленькой зарплате — около 22 тысяч рублей. На эти деньги я не могла содержать двух человек. Он как-то психологически вынудил меня взять кредит на машину, чтобы он мог работать и нам было проще жить. По итогу он меня обманул, уехал на машине. А кредит за несуществующую машину я плачу уже третий год», — говорит она.

Кредитные каникулы ей дали только на четыре месяца. С апреля женщине снова приходится оплачивать долг. По ее словам, она отдает долг с пенсии (21,5 тысячи рублей), но не полностью: не хватает. «Мне приходится заниматься выживанием. У меня уже дикие просрочки — мне периодически звонят, угрожают. Честно говоря, ситуация очень тяжелая, уже ни нервов, ни сил не хватает», — признается она.

Бум ипотеки

Но больше всего растет ипотечное кредитование, ставки по которому снизились вслед за ключевой ставкой ЦБ, опустившейся в прошлом году до минимальных за всю историю 4,25%, и антикризисной программой с господдержкой под 6,5%.

Прошлый год стал рекордным: россияне взяли кредитов на жилье на 4,4 триллиона рублей, а ипотечный портфель банков превысил 9 триллионов рублей. В этом году ажиотаж продолжился: к сентябрю долги россиян по ипотеке достигли 10,97 триллиона рублей. В процентном выражении ипотека выросла на 21,7% в прошлом году и на 18% за январь — август 2021 года. Не исключено, что будет поставлен новый рекорд: потенциальный рост ипотечных кредитов за 2021 год оценивается в 20—24%.

Одной из тех, кто взял ипотеку в этом году, оказалась Ирина, эмигрировавшая из Молдавии и недавно получившая российское гражданство. Деньги на первоначальный взнос у нее остались с прошлого года, когда она взяла кредит наличными 750 тысяч рублей.

Также несколько лет назад она взяла в рассрочку от застройщика за 3,3 миллиона рублей квартиру в подмосковном Красногорске. Выплачивать кредиты ей помогают другие две кредитные карты.

«Так постоянно получается: ты то гасишь кредит, то снова оттуда снимаешь деньги. Все идет по кругу. Мне кажется, что без кредитов не может прожить 80% населения», — уверена женщина.

Начало нынешним проблемам было положено еще в прошлом году с запуском льготной ипотеки. Фактически застройщики, риелторы и банки получили поддержку за счет роста обязательств домохозяйств. Доступная ипотека подстегнула аппетит к потреблению в целом (в новой квартире нужно сделать ремонт, в придачу можно купить машину и так далее), что привело к росту других кредитных сегментов.

При этом количество ипотечных заемщиков с небольшими накоплениями растет, а ипотечный бум привел к росту цен на жилье, который съел выгоду от сниженных ставок. Кредиты становятся все длиннее, а первоначальный взнос — все меньше. По данным ЦБ, во II квартале 2021 года доля ипотеки со взносом 10—20% на первичном рынке составила 46% против 40% годом ранее.

Хотя сам по себе низкий взнос не обязательно говорит о проблемах: часто люди сначала берут кредит на новую квартиру, потом продают старую и гасят значительную часть долга, а дальше обслуживают сильно уменьшившийся кредит, объяснял первый зампред правления Сбербанка Александр Ведяхин на МФК. «И так делают от 30 до 50% рынка». По его словам, средний заявленный срок ипотечного кредита в «Сбере» — 18 лет, а реальный — 4,5 года.

Так, например, собирается сделать жительница Петербурга Анжелика. Свою первую ипотеку в 1,5 миллиона рублей за 11,7% годовых она взяла в апреле 2017 года. В августе 2020 года оформила вторую ипотеку — 3,7 миллиона рублей за 8,3% годовых. У девушки сейчас две ипотеки и один кредит на 150 тысяч рублей, который она взяла на профессиональную камеру.

«Есть разные схемы, по которым тебе помогают взять ипотеку без справок и первоначального взноса путем повышения суммы кредита. Оба раза так у меня получилось», — говорит Анжелика.

Кредиты за кредиты

Если с ипотекой понятно, почему россияне спешат оформить кредиты (ставки небывало низкие, а жилищный вопрос далеко не решен), с потребительскими займами сложнее. Эксперты называют несколько причин бума: инфляция (подталкивает заемщиков быстрее принимать решение о получении кредита в ожидании дальнейшего роста цен), рост ставок (повышает их ЦБ в попытках ослабить инфляцию) и те же самые ипотеки (купил квартиру — надо сделать ремонт).

Владимир живет в Москве, хотя сам родился в Казахстане и долгое время жил в Сочи. Мы говорим через сурдопереводчика (у мужчины инвалидность по слуху), а также через его адвоката, поскольку у Владимира нарушение интеллектуального развития.

Из рассказа мужчины становится понятно, что несколько лет назад он познакомился с женщиной, у которой также была инвалидность. У пары родился ребенок, которому сейчас восемь лет. В августе 2013 года Владимир с женой взял в ипотеку комнату в коммунальной квартире за 3,3 миллиона рублей — платили по 45 тысяч рублей в месяц. Мужчина работал сварщиком, у жены тоже была работа, и паре удавалось исправно выплачивать кредит.

Но затем женщина уволилась с работы. Начались ссоры. Жена подала на развод.

Банк забрал комнату, несмотря на то что это жилье было единственным у человека с инвалидностью.

За то время, что пара не платила по кредиту, накопилась пеня, которую до сих пор выплачивает Владимир. Ежемесячно из его пенсии идет удержание денег — сейчас он должен банку 1,7 миллиона рублей.

Просроченная задолженность — общий для России тренд. В 2020 году она выросла на 22%. За январь — август 2021-го — еще на 8% и составила триллион рублей на 1 сентября. Пока повышается доля потребительского кредитования, это не ощущается: выдачи растут еще быстрее и доля плохих долгов в портфелях даже немного снизилась — 4,3% от розничного портфеля на 1 сентября против 4,4% на начало 2020 года. Это станет заметно, когда бум прекратится.

Банки растягивают срок выплат, чтобы уменьшить ежемесячный платеж, иначе он становится заемщикам не по силам. Доля потребительских кредитов на срок более пяти лет в II квартале 2021 года выросла до 21% с 11% до пандемии, сообщила Набиуллина на заседании Совета Федерации. Исторические данные банков указывают на то, что необеспеченные потребительские кредиты с длительным сроком характеризуются существенно более высокими показателями дефолтности, писал ранее ЦБ.

То же и с ипотекой: ее средневзвешенный срок вырос с 215,1 месяца в начале 2020 года до 244,6 месяца к сентябрю.

Пока у банков большой запас прочности, уверяют эксперты. Но первые тревожные звонки уже звучат.

Во-первых, кредитование растет быстрее, чем восстанавливаются доходы населения. Это беспокоит ЦБ. По оценкам Росстата, в первом полугодии 2021 года реальные денежные доходы граждан выросли на 2,4% год к году, но этот рост связан с низкой базой стрессового 2020 года: в первом полугодии 2020 года реальные денежные доходы снизились на 2,7%. А с учетом сокращения социальных выплат в этом году по сравнению с прошлым (семьям с детьми, безработным) пока роста доходов ждать не приходится, замечает директор Центра исследования финансовых технологий и цифровой экономики Сколково-РЭШ Олег Шибанов.

Зарплаты населения растут, но тоже медленнее кредитования. Реальные зарплаты в первом полугодии этого года выросли на 3,4%, а номинальные — на 9,4%.

Рост кредитования выше номинальных доходов населения потенциально свидетельствует о росте закредитованности, а это чревато накоплением рисков. К началу 2021 года коэффициент обслуживания долга (отношение общей суммы плановых платежей по кредитам к общему доходу населения) составлял 9,8%, подсчитал ЦБ.

Кроме того, потребкредиты больше всего берут уже закредитованные заемщики. Отчасти это следствие ипотечного бума: сначала ипотека, затем потребкредит на ремонт. Распространена и обратная практика: на первоначальный взнос берется нецелевой потребительский кредит (по оценкам агентства АКРА, в июне доля такой ипотеки составляла 7%).

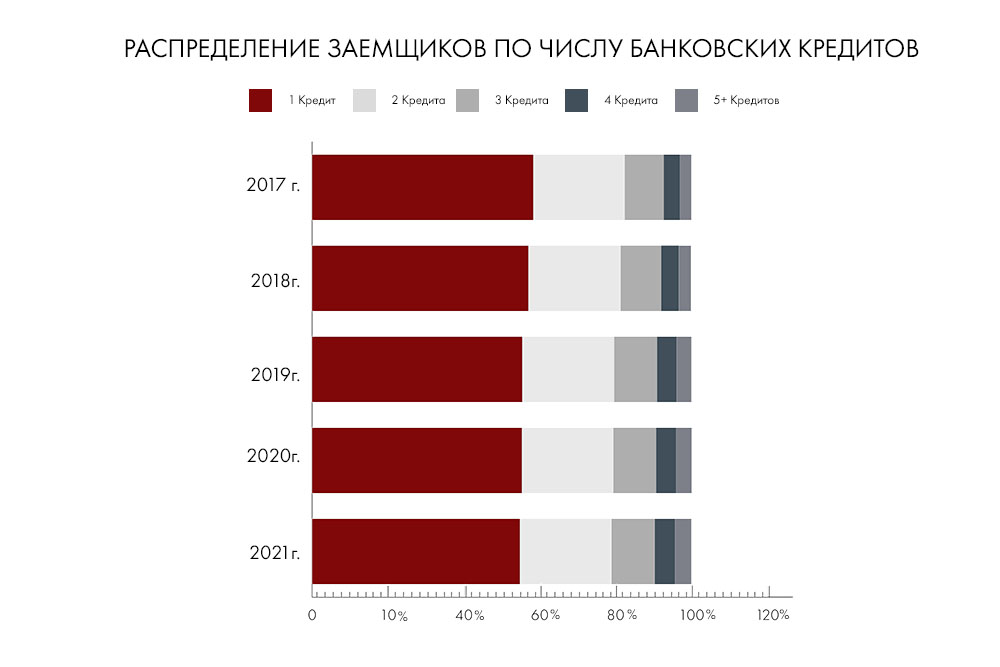

Количество людей с тремя и более кредитами неуклонно растет и доля таких заемщиков превышает 20%, по данным бюро кредитных историй «Эквифакс». За адекватным средним уровнем закредитованности может быть не видно накопления рисков в отдельных сегментах, когда людям с уже высоким уровнем долга приходится брать кредит на повседневную жизнь.

Сергей Горев из Нижнего Новгорода оказался одним из тех россиян, кому пришлось брать кредиты на лекарства. В прошлом году у его матери нашли онкозаболевание. Ее саму к тому времени уволили из-за кризиса, затем под сокращение попал отец-бюджетник. Спустя несколько месяцев его вернули в компанию на позицию с более низким окладом, и все это сказалось на материальном благополучии семьи, взявшей в 2019 году несколько кредитов на 400 тысяч рублей.

«В тот момент я заболел ковидом, мне впервые в жизни пришлось на месяц уйти на больничный. За этот месяц я получил какие-то копейки — в районе 13 тысяч рублей. Я пытался воспользоваться кредитными каникулами, но не попадал под критерии. У меня начались просрочки по кредитам. В конечном счете мы оказались в каком-то совсем безвыходном положении. Маме надо было покупать лекарства, параллельно надо было платить за кредиты, а дома в тот момент нечего было есть», — вспоминает Горев.

Сначала семья пыталась рефинансировать кредиты и объединить их в один, но все банки отказали. Тогда Горев попытался взять очередной кредит на погашение имеющихся, но снова получил отказ. В конце концов он решил обратиться за займом в микрофинансовую организацию.

«Там очень удобно получать деньги: даешь карту — и через несколько часов тебе переводят туда деньги. Первый платеж был вообще без комиссии. Сколько ты получил, столько ты отдашь. Я взял некоторое количество займов, выплачивал их — и все было нормально. Но в какой-то момент пошли просрочки и стало понятно, что выплатить их не удастся», — отметил Сергей.

Мужчина рассказывает, что в случае с микрозаймами он должен вернуть в два с половиной раза больше, чем взял. Ему начали звонить коллекторы. «Их единственная задача — вывести человека из эмоционального равновесия, напугать и заставить заплатить долг. Они беспокоили не только меня, но и моих близких, звонили даже начальству моего отца. Мне было очень морально тяжело, когда в день мне звонили несколько человек», — делится Сергей.

Сейчас у мужчины большие просрочки по всем долгам, которые он пытается выплачивать. Сергей отмечает, что объявить себя банкротом он тоже не может, поскольку не подходит под критерии. Уже несколько банковских организаций подали на него в суд.

«Предстоит вернуть свои вещи из ломбарда»

Сколько людей закредитованы, оценить крайне сложно. ЦБ использует для этого показатель долговой нагрузки (ПДН). Это отношение среднемесячных платежей заемщика по всем кредитам и займам, в том числе по вновь выдаваемому, к его среднемесячному доходу.

На первый взгляд он свидетельствует о катастрофе: ПДН растет и, по расчетам ЦБ, по потребительским кредитам, предоставленным во II квартале, достиг 61,1%. Это в среднем, а почти треть выдач во II квартале приходится на ссуды с ПДН выше 80%. А почти пятая часть (19%) — на ссуды с ПДН выше 100%, рассказывала «Известиям» директор департамента финансовой стабильности ЦБ Елизавета Данилова.

Конечно, так не бывает: ПДН больше 100% означает, что человек платит по кредитам больше, чем зарабатывает. На самом деле ПДН плохо отражает реальное положение дел. «Сейчас регулятор не разрешает банкам использовать модели оценки дохода заемщика. При этом подходе у клиента не просят никаких бумаг для подтверждения дохода, а принимают решение на основе больших данных: информации о транзакционной активности, ранее взятых и выплаченных кредитах. Сверхконсерватизм текущей методики оценки вынуждает банки для части клиентов применять среднедушевой доход, который зачастую будет ниже реального, — отсюда будет формально высокий показатель ПДН (хотя клиент работает, получает хорошую зарплату)», — объясняет руководитель управления кредитных рисков розничного сегмента Райффайзенбанка Алексей Крамарский.

Иногда банки используют в качестве данных о доходе средний доход по региону либо учитывают при выдаче кредита неофициальные доходы заемщиков (помощь родственников, доход от сдачи квартиры), подтверждает Данилова.

Поэтому ПДН позволяет увидеть разве что изменение количества закредитованных заемщиков — если доля кредитов с высоким значением растет. А она, как мы видели, растет.

Другой способ оценить количество закредитованных россиян — данные о числе людей с несколькими кредитами. Большое количество кредитов не обязательно говорит о проблемах (например, ипотека и две кредитки — и перед нами заемщик с тремя кредитами), но все же с ростом числа займов растет вероятность, что человек обременен долгами. И доля таких людей тоже увеличивается.

Среди них — Роман Олегович, уже 13 лет работающий в общепите в Новосибирске. Он вспоминает, что еще до пандемии оформил две кредитные карты в двух банках. По ним он ежемесячно платил с зарплаты по 70 тысяч рублей. Потом началась пандемия, и три месяца мужчина был без работы вообще. Все это время надо было гасить кредиты.

«Мне пришлось уехать из города в деревню, потому что мне даже не на что было продукты покупать».

На выбор было либо начать воровать, либо начать как-то выкручиваться», — рассказывает он.

Он пытался попросить банк рефинансировать кредиты, но ему отказали. То же самое без объяснения причин сделали и другие банки. Чтобы рассчитаться с долгами, Роман обратился к подруге, которой выдали кредит, а она перезаняла его мужчине.

Сейчас Роман закрыл все кредиты, кроме одного. Он снова работает без выходных в трех разных местах — поваром и шефом. «Мне предстоит рассчитаться еще с одним банком и вернуть свои вещи из ломбарда», — делится мужчина.

Что дальше

ЦБ уже начал закручивать гайки. С 1 августа он повысил надбавки к коэффициентам риска по ипотечным кредитам с низким первоначальным взносом — от 15 до 20%. Они используются при расчете нормативов достаточности капитала банка: чем они выше, тем ниже норматив и тем менее выгоден такой кредит для банка.

По потребительским кредитам регулятор ужесточал требования уже дважды. Надбавки по кредитам, выданным с 1 июля, возвращены на докризисный уровень. Это не охладило рынок, поэтому с 1 октября надбавки к кредитам с высокой полной стоимостью и высоким ПДН повысятся еще на 40—90 процентных пунктов.

Одновременно была модифицирована программа льготной ипотеки. С июля максимальная ставка кредита по ней выросла до 7%, а сумма снизилась до 3 миллионов рублей (было 6 миллионов, а для жилья в Москве, Подмосковье, Санкт-Петербурге и Ленобласти — 12 миллионов рублей).

После этого количество заявок заметно упало. По данным оператора программы «ДОМ.РФ», в июле — августе в банки поступило чуть более 94 тысяч заявок на льготный кредит против почти 127 тысяч в июне и 111 тысяч в мае. Темпы выдачи ипотеки замедляются плюс застройщики фиксируют снижение спроса, подтверждает зампред правления Абсолют банка Антон Павлов.

Кроме того, скоро арсенал ЦБ может пополниться правом напрямую ограничить банкам долю потребительских кредитов. Такой законопроект сейчас находится на рассмотрении в Госдуме и, если он будет принят, ЦБ готов воспользоваться им при первой возможности, рассказала Набиуллина в интервью РБК. Капитал в банковской системе распределен неравномерно, а значит, если у банка большой запас денег, повышения нормативов может оказаться недостаточно, объясняла она. При этом банки, достигшие лимита по потребительским кредитам, все еще смогут использовать капитал для наращивания ипотеки и корпоративных кредитов.

Эксперты считают, что ЦБ вовремя взял ситуацию под контроль и опасаться перегрева не стоит. Сильный рост кредитования может быть предвестником проблем в будущем — кредитные бумы в разных странах исторически предшествовали кризисам, признает Шибанов, но пока значительных проблем не накопилось.

Это лишь возврат к допандемической реальности, считает директор аналитической группы по финансовым организациям Fitch Антон Лопатин. Банки из-за пандемии закрутили гайки, что привело к падению выдач, но к этому году стало понятно, что заемщики справляются с обслуживанием кредитов, реструктуризации находятся на комфортном уровне и выдачи кредитов вернулись к росту, объясняет он. При этом система смогла справиться с таким сильным шоком, как пандемия, без значительного роста просрочек. «Это говорит о высоком уровне стандартов кредитования в банках и их умении управлять рисками», — резюмирует Лопатин.

Запас для роста долга еще есть, уверена экономист «Ренессанс капитала» по России и СНГ Софья Донец: в следующие 10 лет портфель розничных кредитов может вырасти еще втрое, прежде всего за счет ипотеки. «Риски кроются не столько в уровне закредитованности, сколько в темпах роста кредитов, но после кризиса 2008 года, кредитного бума 2013 года ЦБ пристально следит за кредитованием и действует на опережение», — говорит она. По ее мнению, повышенные надбавки и рост ставок замедлят рост кредитования уже в этом году, к тому же банки не заинтересованы в закредитованных заемщиках. По ее прогнозу, по итогам года темпы роста кредитов к ВВП составят 1—1,5%, тогда как тревожащим темпом был бы рост на 3—5%. Росбанк также ждет замедления потребительского кредитования: по итогам года рынок вырастет примерно на 25%, а в 2022-м — уже на 10%.

Пик выдачи ипотеки в этом году уже пройден, согласен Лопатин, а вот необеспеченное кредитование, скорее всего, продолжит расти теми же темпами. ЦБ плавно повышает требования по таким кредитам, в то время как крупные банки обладают достаточным запасом капитала и/или зарабатывают достаточно прибыли, чтобы поддерживать выдачи на нынешнем уровне, объясняет он.

Сбербанк не видит даже ранних признаков пузыря ни в потребительском, ни в ипотечном кредитовании. Рост розничного кредитования связан с оптимизмом заемщиков: неуверенный в своем будущем человек не берет кредитов, кроме того, проявляется отложенный спрос со времен локдауна, рассуждал Ведяхин на МФК. У российского рынка ипотеки колоссальный потенциал роста — с нынешних 9 до 25% ВВП в ближайшие 10—15 лет, и это будет по-прежнему здоровый рост, оценивал он.

По-видимому, многие стали активно брать кредиты, глядя на восстановление экономики и рассчитывая на рост доходов, согласен Надоршин.

«С учетом того что кредитная нагрузка в России распределена неравномерно, стагнация доходов создает риски для определенных категорий населения. Часть домохозяйств уже стеснена в средствах из-за высокой долговой нагрузки, и, скорее всего, эта проблема будет усугубляться: больше заемщиков будут вынуждены экономить на потреблении, продавать то, что взяли в кредит, а кто-то — и прибегать к банкротствам. Мы можем увидеть рост неплатежей уже во второй половине года, насколько стремительным он окажется, будет зависеть от действий властей и политики банков», — рассуждает экономист.

Потенциальная категория риска, по его мнению, — это спекулянты, которые, например, брали кредиты, рассчитывая заработать на росте цен на недвижимость, а ведь они считаются обеспеченными заемщиками. Низкие ставки в прошлом году привели на рынок много таких клиентов. Если по какой-то причине эти заемщики столкнутся с падением доходов (скажем, из-за падения на финансовых рынках, где такие люди нередко зарабатывают), чтобы покрыть убытки, им придется продавать квартиры в пустой рынок (те, кто мог позволить себе квартиру, уже ее купили). Это может ударить по рынку недвижимости и, как следствие, по другим заемщикам.

У кредитного бума есть и другая цена, продолжает Надоршин: «Перегруженные кредитами домохозяйства уже не смогут наращивать потребление теми же темпами, что до этого, а это важный драйвер восстановления экономики, которое мы наблюдали в прошлом году. Поэтому велика вероятность, что темпы экономического роста замедлятся до малозаметных значений».

Авторы: Настя Жвик, Анна Третьяк

В материале используются ссылки на публикации соцсетей Instagram и Facebook, а также упоминаются их названия. Эти веб-ресурсы принадлежат компании Meta Platforms Inc. — она признана в России экстремистской организацией и запрещена.

Каждый день мы пишем о самых важных проблемах в нашей стране. Мы уверены, что их можно преодолеть, только рассказывая о том, что происходит на самом деле. Поэтому мы посылаем корреспондентов в командировки, публикуем репортажи и интервью, фотоистории и экспертные мнения. Мы собираем деньги для множества фондов — и не берем из них никакого процента на свою работу.

Но сами «Такие дела» существуют благодаря пожертвованиям. И мы просим вас оформить ежемесячное пожертвование в поддержку проекта. Любая помощь, особенно если она регулярная, помогает нам работать. Пятьдесят, сто, пятьсот рублей — это наша возможность планировать работу.

Пожалуйста, подпишитесь на любое пожертвование в нашу пользу. Спасибо.

Помочь нам